令和6年度税制改正において、令和6年分の所得税と個人住民税から税額の控除(以下「定額減税」といいます)が実施されることになりました。本人及び配偶者を含めた扶養家族1人につき所得税から3万円、住民税から1万円を控除される制度です。今回は、給与支払者の具体的な処理をご説明します。

<対象者>

令和6年分所得税の納税者である居住者で、合計所得金額が1,805万円以下の方

<定額減税額>

令和6年分の所得税について、所得税額から控除できる金額を「定額減税額」といい、本人30,000円、同一生計配偶者及び扶養親族1人につき30,000円の合計額です。

その合計額がその人の「令和6年分の所得税額」を超える場合には、控除される金額はその所得税が限度になります。

<実施方法>

■給与所得者

扶養控除等申告書を提出している給与所得者については、次により定額減税額の控除が行われます。

※定額減税は、①と②の選択適用をする事はできません。

① 月次減税

令和6年6月1日(以下「基準日」といいます)以後最初に支払いを受ける給与等(賞与を含む)の源泉税からの控除をいいます。源泉徴収すべき所得税及び復興特別所得税の合計額から月次減税額を控除します。控除しきれない部分の金額については、以後令和6年中に支払う給与等の源泉税から順次控除します。

② 年調減税

年末調整時における年調所得税からの控除をいいます。年末調整時点の定額減税額に基づき精算を行う事務をいいます。

■公的年金等の受給者

源泉徴収をされるべき所得税の額から減税額が控除されます。

■事業所得者等

令和6年分の確定申告の際に、所得税の額から減税額が控除されます。予定納税の対象となる方は、第1期分予定納税額から控除されます。

給与担当者が行う月次減税事務の手順は以下のようになります。

(1) 控除対象者の確認

①月次減税事務の対象となる「基準日在職者」を選出します。対象となるのは、従業員のうち、基準日現在で勤務中、かつ、扶養控除等申告書を提出している(源泉徴収税額表の甲欄が適用される)居住者です。基準日在職者は、合計所得金額を考慮しないので、定額減税の対象外となる合計所得金額1,805万円超と見込まれる従業員も対象となります。(月次減税後、確定申告等で精算します)

②提出を受けている「扶養控除等申告書」によって、各従業員の同一生計配偶者及び扶養親族の数を把握します。

・「同一生計配偶者」とは、納税者と生計を一にする配偶者で、年間の所得金額が48万円以下の人をいいます。したがって、配偶者特別控除の適用対象とされている方は含めません。また、合計所得金額が900万円超の場合「扶養控除等申告書」に配偶者の氏名等が記されていませんが、定額減税の控除対象者に該当します。

・「扶養親族」のうち、16歳未満の扶養親族は、所得税では控除対象となりませんが、定額減税では対象となります。

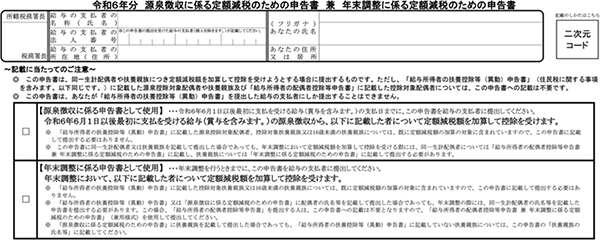

基準日までに「定額減税のための申告書」(新設)の提出を受ける事で、「扶養控除等申告書」に記載のない“対象となる配偶者及び扶養親族”を把握する事が可能となります。

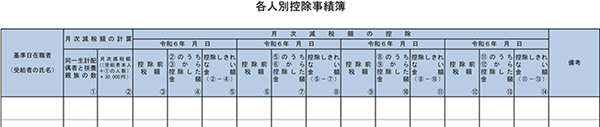

(2) 各人別控除事績簿の作成

控除対象者ごとの給与支払時における減税額を管理するため、国税庁HPに「各人別控除事績簿」が掲載されています。これを使用する事により、毎月の減税額、控除不足額を記載し管理する事ができます。

(3) 月次減税額の計算

控除対象者ごとの月次減税額を「同一生計配偶者と扶養親族の数」に応じて計算します。

(4) 給与等支払時の控除

基準日以後に支払う令和6年分の給与や賞与について、税額表により控除前税額を求め、その控除前税額と月次減税額を比較し、実際に源泉徴収する額を求めます。控除しきれない税額は、2回目以降の給与から順次控除します。

(5) 控除後の事務

①給与支払明細書への控除額の表示

月次減税額の控除を行った場合は、給与支払明細書に「定額減税額×××円」などと表示します。

②納付書の記載と納付等

給与支払者は、月次減税事務の終了後、納付書に所要事項を記載したうえで、納付すべき税額がある場合には、期限までに納付します。税額欄には「控除前税額から月次減税額の控除後の金額」を記入します。「摘要」欄等に定額減税に関する事項の記載は必要ありません。納付すべき税額がなくなりゼロとなった場合でも、その納付書を所轄税務署に提出してください。

(6) 控除しきれない税額

年末調整の結果、年調所得税額から控除しきれなかった税額は、令和7年以降に個人住民税が課税される市区町村において給付されます。

今回は、「給与支払者の定額減税手続き」について解説させていただきました。事務手続きが増えるため「年末調整や確定申告で一時に完結させたい。」というむきもありますが、制度創設の意図をふまえ例外は設けられておらず、月次減税が原則となります。月次減税事務に備え、減税対象の従業員、その扶養対象者等の抽出など準備を進めてください。(図表:国税庁HPより)

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) パナソニック 薄型火災警報器 けむり当番 SHK48455K

パナソニック 薄型火災警報器 けむり当番 SHK48455K