【1】はじめに

東日本大震災に伴う原子力災害の影響もあり、昨今自然エネルギー導入拡大が加速的にすすめられようとしています。今回は、設置された場合の太陽光発電設備による余剰電力の売却の取扱いについてご説明いたします。

余剰電力買取制度とは、家庭に設置された太陽光発電設備で発電された電力のうち、余剰電力(使い切れずに余った電力)を、電力会社が国の定める条件で買い取ってくれる制度です。

買取単価は平成24年6月末までに買取を開始した場合、住居用(低圧供給)42円/kWh、非住居用(高圧・特別高圧供給)は40円/kWhで、10年間固定です。 平成24年7月以降は、住居用42円/kWhで、10年間固定になります。

【2】再生可能エネルギーの固定価格買取制度

【1】でご説明致しました余剰電力買取制度が平成24年7月1日から変更されました。

これまでの制度は余剰電力が発生する場合に電力会社が余剰電力を買い取る制度でしたが、新制度は発電量全てを電力会社が買い取る制度です。

買取に要した費用は「賦課金」として消費者が負担し、電気代の一部として支払います。

(住宅用太陽光発電については、これまでと同様に余剰電力の買取りとなります。)

【3】余剰電力を売却した場合の取扱い

(1)個人が自宅に設置した場合・・・・・・ 雑所得に係る収入

必要経費に算入する減価償却費に考慮される割合・・・・・・ 売却した電力量/年間発電量

(2)賃貸不動産に設置した場合・・・・・・ 不動産所得に係る収入

必要経費に算入する減価償却費に考慮される割合・・・・・・ 100%

(3)自宅兼店舗に設置した場合・・・・・・ 事業所得の付随収入

必要経費に算入する減価償却費に考慮される割合・・・・・・ 事業用割合

(100%-売却電力量/年間発電量)×※合理的な基準による店舗の使用割合+売却電力量/年間発電量

※合理的な基準による店舗の使用割合とは、店舗と自宅における使用率や使用面積割合等です。

また、耐用年数については、「機械装置」に分類され、17年となります。

【(2)の場合の計算例】

売却電力量:2,500kWh

太陽光発電システムの取得価額(補助金差し引き後):1,600,000円(H24.1.31.購入)

余剰電力の売却収入:2,500kWh×42円=105,000円(A)

減価償却費:1,600,000円×0.059(定額法17年)×12/12×100%=94,400円(B)

課税所得(A)-(B)=10,600円 となり、不動産所得に係る収入と合算します。

【4】太陽光発電システムの補助金の取扱い

太陽光発電システムを設置すると、国や地方自治体から補助金を受け取ることが出来ます。基本的にこの補助金は、所得税法第42条第1項により、収入金額に算入しないこととされる一方、取得価額から控除します。

【5】グリーン投資減税

平成23年6月30日から平成26年3月31日までの期間内に、青色申告書を提出する法人又は個人が、対象設備を取得し、かつ、1年以内に事業の用に供する場合には、取得価額の30%を特別償却することが出来ます。

また、中小企業者に限り、取得価額の7%相当額の税額控除との選択適用が可能です。(申告の際に計算明細書等一定の書類の添付が必要となります。)

ただし、その税額控除額がその事業年度の法人税額の20%相当額を超える場合には、その20%相当額が限度となります。(所得税額についても同様とされます。)

※賃貸アパート・マンション等に太陽光発電設備を設置し、不動産所得を有している場合には、これらの特例の適用を受けることはできません。

※詳しくは、資源エネルギー庁・国税庁のホームページ等で内容をご確認ください。

【6】グリーン投資減税の変更点

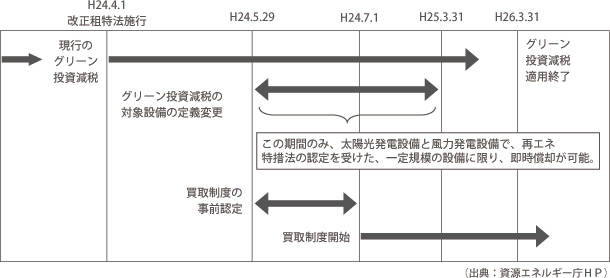

(1)平成24年5月29日から、グリーン投資減税の対象設備の定義が変更されます。

|

10kW以上 |

10kW未満 |

|

|

定義変更日前 |

○ |

○ |

|

定義変更日以降 |

※○ |

× |

※固定価格買取制度の認定が必要

(2)平成24年7月1日から平成25年3月31日までの指定期間に取得した対象設備について、事業の用に供した日を含む事業年度において、取得価額の全額を即時償却(100%を初年度に償却)出来るようになります。

重要な点は、今回の施行期日の政令に伴い5月29日から、グリーン投資減税の対象となる太陽光発電設備の定義が変更されていることです。つまり、従来の30%の特別償却(中小企業者のみ7%税額控除)の適用対象となっていた出力10kW未満の太陽光発電設備については、グリーン投資減税の適用対象となりません。

したがって、即時償却の適用要件を満たす太陽光発電設備だけが、従来どおり30%の特別償却(中小企業者のみ7%税額控除)又は、即時償却の適用が可能です。

(3)経過措置により、平成24年7月1日前に取得した設備であっても、電気事業者による

再生可能エネルギー電気の調達に関する特別措置法の認定を受けた太陽光発電設備であれば、即時償却制度が認められます。

詳細は、資源エネルギー庁のホームページ等で、内容をご確認ください。

【7】まとめ

【3】の取扱いをみますと、店舗や賃貸アパート等の事業用資産に太陽光発電設備を設置する方が、自宅に設置する場合と比較しますと減価償却費の額が多くなります。

また、余剰電力を売却した個人については、確定申告の必要がありますが、給与所得者の場合、給与所得以外の所得が20万円以下、年金所得者の場合、年金収入が400万円以下で年金以外の所得が20万円以下であれば、確定申告の必要はありません。

不明点等がございましたら、顧問の税理士等にご相談下さい。

(参考:国税庁HP)

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) 【煙式】パナソニック 薄型火災警報器 けむり当番 SHK48455

【煙式】パナソニック 薄型火災警報器 けむり当番 SHK48455