はじめに

皆様の企業でもパソコンや冷暖房器具などの設備投資をお考えのことと思いますが、その時に活用していただきたいのが、この「少額減価償却資産の特例」です。

平成22年3月末までの期限付きですので、ぜひご活用いただきたい特例です。

今回は、この特例について詳しく解説いたします。

1.上限は300万円

一定の要件に該当する中小企業等※が、取得価額10万円以上30万円未満の減価償却資産を平成22年3月31日までに取得し、事業の用に供した場合は、一事業年度の取得価額の合計額を、300万円を限度に全額損金算入することができます。(平成18年3月末までは30万円未満であれば無制限に一時損金算入が認められていましたが、一事業年度の取得価額の合計額300万円が上限となりました)。 ※

4 参照

2.事業用のパソコンや冷暖房器具などが対象

この特例は取得価額が30万円未満の減価償却資産について適用がありますので、事業の用に供する目的の「器具及び備品」、例えば応接セット・テレビ・冷暖房器具・パソコンなどの「有形減価償却資産」の他に、ソフトウエアや特許権などの「無形減価償却資産」も対象となります。もちろん、中古資産であってもかまいません。

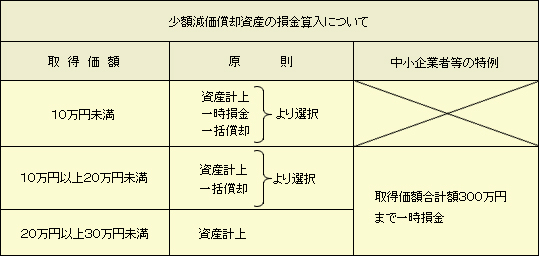

3.減価償却の原則

少額減価償却資産を取得し、事業の用に供した場合には、次のように取り扱います。まず、取得価額が10万円未満又は使用可能期間が1年未満である減価償却資産を事業の用に供した場合で、取得価額相当額を事業の用に供した事業年度において損金経理をしたときは、その全額が損金算入されます(法令133)。

次に、取得価額が20万円未満である減価償却資産を事業の用に供した場合で、一括償却対象額について一括償却を選定したときは、損金経理をした金額のうち次の算式による損金算入限度額に達するまでの金額が損金算入されます(法令133の2)。

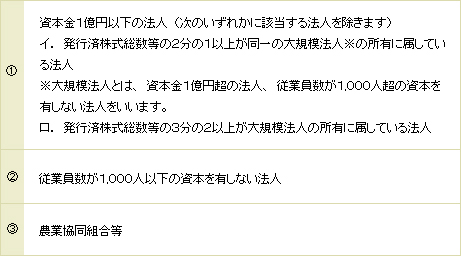

4.中小企業者等とは?

この特例の対象となる中小企業者等とは、次の1から3の法人のうち、青色申告書を提出する法人をいいます(措法42の4(6)(11)五、措令27の4(16))。

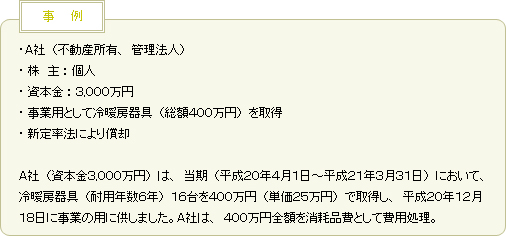

1 中小企業者等の特例の適用判定

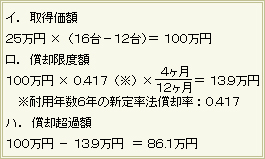

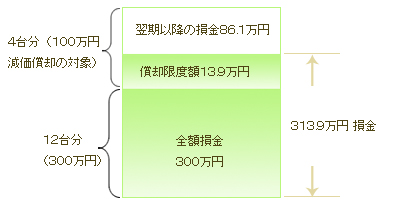

A社は、資本金1億円以下の法人で大規模法人に支配されていないため、中小企業者等の特例が適用できます。したがって、12台分の300万円が損金算入されます。

2 減価償却

1の適用対象外のもの(300万円超となる部分)は、通常の減価償却を行います。

したがって、400万円全額を消耗品費として費用処理した場合には、313.9万円は当期の損金となりますが、残りの86.1万円は翌期以降で耐用年数(6年)にわたって損金となります。

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) 【煙式】パナソニック 薄型火災警報器 けむり当番 SHK48455

【煙式】パナソニック 薄型火災警報器 けむり当番 SHK48455