大正7年に創設された減価償却制度について、平成19年度の税制改正で抜本的な見直しが、約40年ぶりになされます。

従来は、取得価額の全額を経費とすることができませんでしたが、今回の改正により法定耐用年数経過時点で全額(1円を除く)を経費とすることができるようになりました。

減価償却費は、現金支出を伴わない経費であるため、その分、資金が会社内部に留保され次の設備投資への原資とすることができます。

今回は、この改正について説明していきたいと思います。

減価償却とは?

建物、機械装置、器具備品、車両運搬具などの固定資産は、時の経過によってその価値が減少していくため、このような資産を「減価償却資産」といいます。

時が経過しても価値が減少しない土地や絵画などの資産は、「減価償却資産」ではありません。

この減価償却資産の購入代金(「取得価額」という)は、購入したときに全額経費にすることはできません。このような資産は長期間使用することができるため、その資産の使用可能な期間に分割して経費としていくのが合理的なためです。この使用可能な期間については資産ごとに定められており、これを「法定耐用年数」といいます。

減価償却とは、「減価償却資産」の「取得価額」を「法定耐用年数」にわたり分割して経費としていく手続きのことを言います。

※ 使用可能期間が1年未満のものや取得価額が10万円未満(一定の要件に該当する場合は30万円未満)のものは、減価償却せずにその取得価額の全額を経費にできます。

従来の減価償却制度

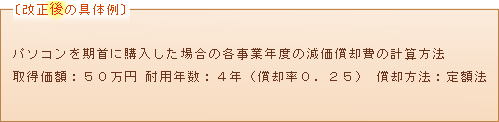

減価償却の方法としては「定額法」、「定率法」などがあります。今回は、「定額法」による場合を例として説明します。

取得価額 × 90% × 償却率 = 減価償却費

この算式で取得価額×90%としているのは、会計上「残存価額」を10%残すこととされているためです。税法では「残存価額」を超えて取得価額の5%まで(「償却可能限度額」といいます)は減価償却してもよいとされています。

(1)減価償却費

1年目~4年目 500,000円×90%×0.25=112,500円

5年目 (500,000円-112,500円×4年)-500,000円×5%=25,000円

(2)減価償却累計額

112,500円×4年+25,000円=475,000円

このように、従来は残存価額を残して各事業年度の減価償却費を計算し、最終的に取得価額の5%までしか減価償却できないという「償却可能限度額」というものが定められていました。

そのため、減価償却資産を取得してもその資産を廃棄しない限りは、全額を経費にすることができませんでした。

今回の税制改正のポイント

1 償却可能限度額の廃止

平成19年4月1日以降に新規に取得する資産については、現行の法定耐用年数経過時点の「残存価額」を撤廃(10% →

0%)し、法定耐用年数経過時点で1円(備忘価額)まで償却できるようになります。これにより、現行の償却可能限度額(現行5%)は廃止されます。

1定額法

法定耐用年数経過時点で全額償却できるよう償却率が見直されます。

これまでの償却率は、法定耐用年数経過時点における残存価額が10%になるよう償却率を算定していました。たとえば、法定耐用年数10年の場合の償却率は、9.0%でした。

しかし、今後は、法定耐用年数経過時点で全額償却できるよう償却率を決定することになりますので、法定耐用年数10年の場合の償却率は10.0%となります。

2定率法

定率法については、250%定率法が導入されます。

250%定率法とは、次のような計算方法をいいます。まず、定額法で償却した場合の償却率(100%法定耐用年数)に対して2.5倍(250%)した率を定率法の償却率として償却費を計算します。さらに、この償却費が、一定の金額を下回るときに、償却方法を定率法から定額法に切り替えて、備忘価額まで償却します。

2 平成19年3月31日以前に取得をした減価償却資産の取扱い

平成19年3月31日以前に取得した減価償却資産については、償却可能限度額(取得価額の95%)まで償却し、その後、翌事業年度から5年間の均等償却により備忘価額まで償却できるようになります。

(1)減価償却費

1年目~3年目 500,000円×0.25=125,000円

4年目 (500,000円-1円)-125,000円×3年=124,999円

(2)減価償却累計額

125,000円×3年+124,999円=499,999円

※ 固定資産税(償却資産税)について

地方税である償却資産税については、今回の減価償却制度の見直しとは無関係に、従来の制度がそのまま維持されることになります。すなわち、取得価額の5%償却可能限度額の制度は維持されることになり、除却しない限りは償却資産税の課税対象になります。

友弘正人 (ともひろまさと)

友弘正人 (ともひろまさと) パナソニック 薄型火災警報器 けむり当番 SHK48455K

パナソニック 薄型火災警報器 けむり当番 SHK48455K